Przewoźnik wybierając ubezpieczenie szczególnie starannie powinien to czynić, mając na uwadze potencjalne szkody za granicą

Adwokat Krzysztof Rębowski

Konrad Owsiński, Dyrektor ds. Underwritingu Ubezpieczeń Komunikacyjnych PZU S.A.

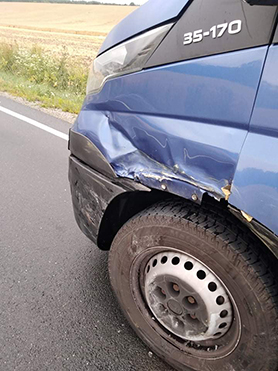

Uszkodzony przedni zderzak, lewy błotnik, lewe drzwi oraz listwa progowa. Szkoda wyceniona w Niemczech na 6297,35 EUR netto; w Polsce ok. 4000 zł netto

Uszkodzona lewa strona ciągnika oraz naczepy. Odszkodowanie przyznane w tej sprawie to ok 17,5 tys. euro netto, a wyliczone odszkodowanie w Polsce to ok. 32 tys. zł netto

Wybór ubezpieczenia w branży

transportowej nie należy do zadań prostych. Przewoźnicy wykonując swoje obowiązki, narażeni są na całe spektrum niebezpieczeństw, przed którymi nie mają realnej możliwości się uchronić.

Wybór ubezpieczenia w branży transportowej nie należy do zadań prostych. Przewoźnicy wykonując swoje obowiązki, narażeni są na całe spektrum niebezpieczeństw, przed którymi nie mają realnej możliwości się uchronić. Poniżej Krzysztof Rębowski, adwokat Kancelarii Rębowski & Kosela omawia wybrane sytuacje, w których przedsiębiorcy transportowi mogą stanąć przed koniecznością zaspokojenia roszczeń dotyczących wypłaty odszkodowania za uszkodzenie ładunku powstałe w trakcie wykonywania przewozu oraz korespondujące z nimi postanowienia umów ubezpieczenia OCP.

Odpowiedzialność za podwykonawców

Powszechną praktyką w branży transportowej stało się pozyskiwanie przez przewoźników zleceń za pośrednictwem giełd transportowych, komunikatorów internetowych i innych nowoczesnych środków komunikacji. Przewoźnicy w ten sam sposób powierzają następnie zlecenie do dalszego wykonania podwykonawcom, których rzetelność nie do końca są w stanie zweryfikować. Zgodnie z art. 3 Konwencji o umowie międzynarodowego przewozu drogowego towarów, sporządzonej w Genewie dnia 19 maja 1956 r. (dalej: Konwencja CMR) przewoźnik odpowiada, jak za swoje własne czynności i zaniedbania, za czynności i zaniedbania swoich pracowników i wszystkich innych osób, do których usług odwołuje się w celu wykonania przewozu, kiedy ci pracownicy lub te osoby działają w wykonaniu swych funkcji. Z kolei stosowanie do art. 5 ustawy z dnia 15 listopada 1984 roku prawo przewozowe (Dz.U.2017.1983 t.j. z dnia 2017.10.25) (dalej: Prawo przewozowe) przewoźnik może powierzać wykonanie przewozu innym przewoźnikom na całej przestrzeni przewozu lub jej części, jednakże ponosi odpowiedzialność za ich czynności jak za swoje własne. W przypadku wystąpienia szkody w trakcie przewozu i odmowy wypłaty odszkodowania przez zakład ubezpieczeń, przewoźnik umowny zmuszony będzie pokryć szkodę z własnych środków oraz wystąpić z powództwem przeciwko zakładowi ubezpieczeń lub też skierować roszczenia regresowe do swojego podwykonawcy. Zaistnienie szkody o dużej wartości może zatem stanowić poważne zagrożenie dla płynności finansowej przedsiębiorstwa transportowego, korzystającego z podwykonawców. Aby uniknąć tego typu ryzyka przewoźnicy przed zawarciem umowy ubezpieczenia winni dokładnie sprawdzić w ogólnych warunkach ubezpieczenia przede wszystkim ciążące na nich obowiązki oraz wyłączenia odpowiedzialności ubezpieczyciela. Zawarcie umowy ubezpieczenia z podmiotem, który w ogólnych warunkach ubezpieczenia przyjmuje odpowiedzialność za czynności podejmowane przez podwykonawców, bądź w razie wątpliwości rozszerzenie polisy o klauzulę odpowiedzialności za podwykonawców uchroni przedsiębiorców podzlecających przewóz przed niemałym bólem głowy. Ku przestrodze przywołać w tym miejscu należy tezę zawartą w wyroku Sądu Apelacyjnego w Lublinie z dnia 26 września 2013 roku, zgodnie z którą podwykonawca umowy przewozu jest niewątpliwie osobą, do której usług odwołuje się przewoźnik dla wykonania przewozu (art. 29 ust. 2 Konwencji CMR). Kradzież towaru przez takiego podwykonawcę skutkuje zatem niestosowaniem wyłączeń odpowiedzialności przewoźnika przewidzianych w art. 17 ust. 2 Konwencji. W takiej sytuacji o odpowiedzialności przesądza ogólna reguła odpowiedzialności przewoźnika przewidziana w art. 3 Konwencji. Kradzież towaru przez przewoźnika-podwykonawcę jest zawsze „działaniem w wykonywaniu swych funkcji”, a nie szkodą wyrządzoną jedynie przy okazji wykonywania tych funkcji. Sprawowanie pieczy nad przesyłką i jej wydanie w miejscu przeznaczenia należą do istotnych obowiązków wynikających z umowy przewozu. Równie często przewoźnicy w chwili przyjęcia zlecenia i uzgodnienia warunków współpracy z podwykonawcą wskazują nadawcy dane podwykonawcy jako podmiotu, który wykonywać będzie przewóz. W takim wypadku przewoźnik, który przyjął zlecenie staje się przewoźnikiem umownym, a sam przewóz wykonuje przewoźnik faktyczny czyli podwykonawca. Problem pojawia się w momencie wystąpienia szkody transportowej oraz analizy przez zakład ubezpieczeń dokumentów przesłanych wraz ze zgłoszeniem szkody. Zakłady ubezpieczeń często odmawiają przyjęcia odpowiedzialności za dane zdarzenie powołując się na postanowienia ogólnych warunków ubezpieczenia, przewidujące obowiązek wskazania ubezpieczonego jako przewoźnika w treści listu przewozowego. Uniknięcie wypłaty odszkodowania w przypadku wskazania podwykonawcy jako przewoźnika w treści listu przewozowego jest możliwe w przypadku wyraźnego zastrzeżenia w polisie ubezpieczeniowej, iż przewoźnik jest uprawniony do wykonywania przewozu na podstawie listu przewozowego, w którym nie jest on wskazany w odpowiedniej rubryce jako przewoźnik.

Szkoda wyrządzona przez rażące niedbalstwo lub winę umyślną

Zarówno w prawie przewozowym, jak i konwencji o umowie międzynarodowego przewozu drogowego towarów (CMR) zniesione zostały ograniczenia odpowiedzialności przewoźników w przypadku wyrządzenia szkody na skutek rażącego niedbalstwa lub winy umyślnej. O ile pojęcie winy umyślnej w sposób intuicyjny jest rozumiane bezbłędnie praktycznie przez każdego, o tyle zdefiniowanie rażącego niedbalstwa nastręcza trudności. Art. 29 Konwencji CMR posługuje się określeniem „niedbalstwo, które według prawa obowiązującego w miejscu prowadzenia sprawy uważane jest za równoznaczne ze złym zamiarem”. Na gruncie prawa polskiego Sąd Apelacyjny w Białymstoku w wyroku z dnia 15 marca 2006 roku wskazał, że odesłanie do norm prawa krajowego zawarte w art. 29 ust. 1 konwencji o umowie międzynarodowego przewozu drogowego towarów (CMR) z dnia 19.05.1956 r. (Dz. U. z 1962 r. Nr 49, poz. 238) należy rozumieć w ten sposób, że pojęcie „złego zamiaru” jest równoznaczne z winą w postaci rażącego niedbalstwa, o której mowa w art. 86 ustawy - Prawo przewozowe. (OSAB 2006/1/21). Najkrótszą definicję rażącego niedbalstwa, którą warto się posłużyć wskazał W. Czachórski przyjmując, iż jest to brak staranności, jakiej można wymagać od osób najmniej rozgarniętych (W. Czachórski [i in.], Zobowiązania. Zarys wykładu, Warszawa 2004, s. 214). Mówimy zatem o naruszeniu, w sposób co prawda nieumyślny, podstawowych obowiązków lub zasad ostrożności przez przewoźnika bądź osoby, którymi się przy wykonywaniu swoich zadań posłużył. Jako klarowne przykłady tego typu zachowań można podać:

- całkowity brak mocowania towaru przez kierowcę;

- samowolna zmiana przez kierowcę trasy oraz kolejności wydania towaru;

- pozostawienie przez kierowcę pojazdu z wartościowym towarem bez nadzoru na parkingu niestrzeżonym;

- spowodowanie wypadku przez kierowcę prowadzącego pojazd pod wpływem alkoholu lub ze znacznym przekroczeniem czasu pracy;

- niezweryfikowanie przez kierowcę danych odbiorcy towaru;

- niesprawdzenie przez kierowcę adresu rozładunku;

- posłużenie się podwykonawcą pomimo zakazu;

- zmianę miejsca rozładunku na polecenie osoby nieuprawnionej;

- pozostawienie pojazdu podczas postoju bez uruchomionych zabezpieczeń antykradzieżowych.

Wystąpienie szkody w transporcie na skutek rażącego niedbalstwa wiąże się dla przewoźnika zobowiązanego do pokrycia szkody z przykrymi konsekwencjami. Co więcej, niemal pewna jest w takim wypadku odmowa wypłaty odszkodowania przez ubezpieczyciela. W przypadku przewozów w transporcie międzynarodowym nie znajdzie zastosowania m.in. ograniczenie odpowiedzialności przewoźnika, wskazane w 23 ust. 3 konwencji CMR limitujące wysokość odszkodowania za uszkodzenie lub zaginięcie towaru do 8,33 SDR za kilogram brakującej wagi brutto. Ponadto uprawniony do odszkodowania może dochodzić od przewoźnika utraconych korzyści, które by osiągnął, gdyby szkoda nie została wyrządzona. Rozszerzenie polisy o klauzulę odpowiedzialności na wypadek rażącego niedbalstwa lub także winy umyślnej jest możliwe, przy czym zakłady ubezpieczeń unikają ponoszenia odpowiedzialności do wysokości przenoszącej wartość towaru w chwili przyjęcia go do przewozu w przypadku jego całkowitego lub częściowego zaginięcia (art. 23 CMR), zaś w przypadku uszkodzenia przesyłki wartości o jaką obniżyła się wartość towaru w stosunku do jego wartości w chwili przyjęcia go do przewozu (art. 25 CMR). Przewoźnik będzie jednak w dalszym ciągu zobowiązany do zapłaty odszkodowania, jeżeli wartość szkody jest wyższa niż limity wskazane w art. 23 i 25 Konwencji CMR. Wydłużeniu do 3 lat ulega również termin przedawnienia roszczeń o naprawienie szkody.

Postoje w miejscach niestrzeżonych, brak nadzoru nad ładunkiem

Przewoźnicy, zwłaszcza ci wykonujący przewozy międzynarodowe, narażeni są na straty finansowe spowodowane kradzieżami ładunku, które mają miejsce w trakcie postoju. Przekonało się o tym już wielu przedsiębiorców transportowych wożących towary na trasach do Francji i Belgii w miejscach, w których powszechnie występują uchodźcy. Od kilku lat głośno jest o kradzieżach i niszczeniu ładunków w okolicach portu Calais we Francji. W przypadku kradzieży towaru w transporcie międzynarodowym przewoźnik ma możliwość powołania się na przesłankę egzoneracyjną, która określona została w art. 17 ust. 2 konwencji CMR tj. okoliczności, których przewoźnik nie mógł uniknąć i których następstwom nie mógł zapobiec. Mieć należy jednak na uwadze, iż Konwencja przyjmuje domniemanie winy przewoźnika w przypadku uszkodzenia lub zaginięcia towaru w okresie od przyjęcia go do przewozu do chwili wydania. Zwolnienie się z odpowiedzialności za powstałą szkodę wymagać będzie zatem od przewoźnika wykazania, iż działając w ramach należytej staranności podjął wszelkie możliwe i dostępne w danych okolicznościach działania, aby uchronić się przed wystąpieniem szkody, choćby w postaci kradzieży towaru. Orzecznictwo sądów w niektórych krajach członkowskich narzuca na przewoźników nawet wyższe wymagania, w tym sądy niemieckie wymagające najwyższej staranności. Dla przykładu, w wyroku Federalnego Trybunały Sprawiedliwości w Niemczech z dnia 13 kwietnia 2000 r. (ETL 2000/6/777) wskazano, iż nie można zwolnić od odpowiedzialności przewoźnika zaatakowanego przez uzbrojonych napastników, który ze względu na brak planu miasta zmuszony był spytać o drogę i zatrzymać pojazd w porze nocnej, ponieważ nie stanowiło to okoliczności, których przewoźnik nie mógł uniknąć i których następstwom nie mógł zapobiec. Podobne stanowisko odnaleźć można na gruncie ustawodawstwa krajowego. Sąd Okręgowy w Poznaniu w wyroku z dnia 12 kwietnia 2007 roku uznał, iż nie stanowi okoliczności wyłączającej odpowiedzialność przewoźnika za szkodę kradzież towaru w sytuacji pozostawienia przez kierowcę zamkniętego samochodu załadowanego towarem wraz z dokumentami w niestrzeżonym miejscu na około godzinę, w pobliżu swojego miejsca zamieszkania, w małej miejscowości, niesłynącej z przestępczości” (X Ga 122/07). W przypadku wystąpienia szkody kradzieżowej przewoźnik nie zawsze będzie mieć możliwość bronić się w sądzie właściwym dla miejsca swojej siedziby. Warto uniknąć kierowania sprawy do sądu. Jakie działania powinien podjąć przedsiębiorca transportowy, aby w jak najwyższym stopniu zabezpieczyć swoje interesy? Poza dyskusją pozostaje kwestia wzbogacenia polisy OCP o klauzulę postojową, jeśli dany przewoźnik jeszcze jej nie posiada. Klauzula postojowa zapewnia ochronę ubezpieczeniową w przypadku kradzieży ładunku, kradzieży pojazdu wraz z ładunkiem, a także w przypadku rozboju, pod warunkiem, że szkody te powstały podczas postoju pojazdu. Przewoźnik winien nadto zbadać postanowienia ogólnych warunków ubezpieczenia OCP pod kątem spoczywających na nim obowiązków w zakresie zabezpieczenia ładunku w trakcie postoju. Większość polis OCP dopuszcza możliwość parkowania pojazdu z ładunkiem nie tylko na parkingach strzeżonych, lecz również na całodobowych stacjach benzynowych, hotelach, restauracjach, barach, urzędach celnych lub przejściach granicznych, znajdujących się na trasie przewozu i przeznaczonych dla pojazdów ciężarowych. Jednocześnie jednak zakłady ubezpieczeń nakładają na ubezpieczonych obowiązek sprawowania bieżącej pieczy nad ładunkiem. Powyższy obowiązek nie uwzględnia jednak obowiązujących na terenie Unii Europejskiej przepisów dotyczących czasu pracy kierowców, zwłaszcza w świetle wydanego w dniu 20 grudnia 2017 roku przez Trybunał Sprawiedliwości Unii Europejskiej wyroku w sprawie Vaditrans BVBA przeciwko Belgii. W tezie 26 orzeczenia Trybunał podkreślił, że państwa członkowskie powinny ustanowić przepisy dotyczące kar stosowanych w przypadku naruszeń przepisów niniejszego rozporządzenia oraz zapewnić ich wykonanie. Kary te muszą być skuteczne, proporcjonalne, odstraszające i niedyskryminujące. Wspólny zakres środków dostępnych państwom członkowskim powinien zawierać także możliwość unieruchomienia pojazdu w razie wykrycia poważnych naruszeń. Zawarte w niniejszym rozporządzeniu przepisy dotyczące kar lub postępowania nie powinny naruszać przepisów krajowych dotyczących ciężaru dowodu. W konsekwencji powyższego orzeczenia niektóre państwa członkowskie takie jak Niemcy, Francja, Belgia, Hiszpania, Holandia i Włochy nakładają już na przewoźników kary finansowe za spędzanie przez kierowców regularnego tygodniowego 45- godzinnego odpoczynku w kabinie ciężarówki. Obowiązujące aktualnie ogólne warunki ubezpieczeń OCP w przeważającej większości przypadków uwzględniają konieczność stosowania się przez kierowców do norm dotyczących czasu pracy, w tym odbycia 45 minutowych przerw. Nie jest możliwe wywiązanie się przez kierowców z obowiązku pełnienia bieżącej pieczy nad towarem w krajach, w których nakładane są wysokie kary za odbycie tygodniowego odpoczynku w kabinie ciężarówki. W przypadku kradzieży towaru przewoźnik może zaś spotkać się z zarzutem braku należytego dozoru nad ładunkiem, czego konsekwencją będzie odmowa wypłaty odszkodowania. Niewątpliwie przewoźnik w takiej sytuacji nie zostałby całkowicie pozbawiony możliwości skutecznego dochodzenia wypłaty odszkodowania na drodze sądowej. Stanowisko odmowne w opisanych wyżej okolicznościach można poczytać jako sprzeczne z naturą stosunku prawnego wiążącego zakład ubezpieczeń i ubezpieczonego. Warto jednak już na etapie negocjowania umowy ubezpieczenia OCP podjąć wysiłek celem ustalenia warunków, umożliwiających odbycie przez kierowcę postoju również w innych miejscach niż opisane wyżej w sytuacjach gdy to nieuniknione, jak też zniesienie obowiązku sprawowania przez kierowcę pieczy nad ładunkiem w czasie, gdy kierowca nie ma realnej możliwości sprawowania dozoru.

Konsumpcja sumy ubezpieczenia oraz franszyza redukcyjna

Trudno wyobrazić sobie towar, który w dzisiejszych czasach nie jest transportowany drogą lądową przez tiry. Przewoźnicy mając na względzie charakter swojej działalności, różnorodność ładunków jakie każdego dnia transportują oraz perspektywę rozwoju działalności winni dbać o ty, by wysokość sumy gwarancyjnej w zawartej przez nich polisie była adekwatna do ryzyka jakie przyjmują na siebie wraz z podstawieniem naczepy do załadunku. Do towarów, których transport jest szczególnie ryzykowny należą m. in. elektronika, kosmetyki i perfumy, odzież, alkohole. W przypadku uszkodzenia lub zaginięcia ładunku przewoźnik musi liczyć się z wypłatą wysokiego odszkodowania, czasami rzędu setek tysięcy euro. Warto w takim wypadku mieć świadomość w jaki sposób zakład ubezpieczeń będzie starać się ograniczyć swoją odpowiedzialność za powstałą szkodę lub wypłacić możliwie najniższą kwotę odszkodowania. Franszyzy redukcyjne ustalone w polisach ubezpieczeniowych mogą przyjmować wartość kwotową lub procentową. W przypadku szkody o wartości 10 000 tysięcy złotych franszyza redukcyjna ustalona na kwotę 500 złotych, stanowi dolegliwość porównywalną do franszyzy ustalonej na kwotę 5 % udziału własnego ubezpieczonego w szkodzie. Sytuacja wyglądać będzie jednak odmiennie w sytuacji, gdy uszkodzeniu lub całkowitej utracie ulegnie towar o wartości 200.000 euro. Warto zadbać o to, aby udział ubezpieczonego w szkodzie został ustalony na wartość kwotową, a nie procentową. Warto zwrócić również uwagę na kwestię, którą rzadko bierze się pod uwagę, czyli konsumpcję sumy ubezpieczenia. Najbardziej korzystnym dla ubezpieczonego rozwiązaniem jest zawieranie umów ubezpieczenia, w których suma ubezpieczenia w przypadku wystąpienia szkody transportowej nie zostanie uszczuplona na skutek wypłaty odszkodowania przez ubezpieczyciela. Zalecany jest zatem wybór ubezpieczenia, w którym odpowiedzialność do wysokości sumy gwarancyjnej przysługuje za każde zdarzenie. W przeciwnym razie przy ponownej szkodzie w trakcie obowiązywania tej samej polisy ubezpieczeniowej może okazać się, iż przewoźnik przynajmniej część odszkodowania musi wypłacić z własnej kieszeni, ponieważ odpowiedzialność zakładu ubezpieczeń ustała na skutek wyczerpania sumy gwarancyjnej.

Deklaracja wartości w liście CMR

Brak pisemnej odpowiedzi w ciągu 30 minut od chwili przesłania uznaje się za akceptację zlecenia wraz z wszystkimi zastrzeżeniami. Brzmi znajomo? Średnio tyle czasu w branży transportowej zleceniodawcy dają zleceniobiorcom na zapoznanie się z warunkami zlecenia transportowego oraz innymi załączonymi dokumentami, które mogą być również postrzegane jako zaakceptowane warunki umowy. Poczynić przy tym należy uwagę, iż postanowienie takie wiązać będzie jedynie pomiędzy podmiotami, które wcześniej już ze sobą współpracowały tj. pozostawały w stosunkach gospodarczych. Tempo wymiany informacji w branży transportowej oraz konieczność podejmowania szybkich decyzji stanowią jednakże czynnik, który skutkuje zawieraniem umów tzw. zleceń przewozowych, bez głębszej analizy ich warunków. W takim stanie rzeczy łatwo przeoczyć postanowienia dotyczące różnego rodzaju kar umownych np. za opóźnione podstawienie pojazdu pod załadunek czy też zastrzeżenie w liście przewozowym CMR wartości towaru. W przypadku poczynienia przez nadawcę ładunku zastrzeżenia w treści tzw. CMR-ki wartości towaru osoba uprawniona ma prawo do dochodzenia odszkodowania w kwocie wyższej niż limity określone w art. 23 CMR (wartość towaru w miejscu i chwili przyjęcia go do przewozu). Deklaracja wartości towaru nie prowadzi jednak do powstania domniemania prawnego, że zadeklarowana kwota odpowiada rzeczywistej wartości towaru. Nie przerzuca także ciężaru dowodu na okoliczność wartości towaru. Stąd, dochodząc odszkodowania, osoba uprawniona musi udowodnić zarówno fakt powstania szkody, jak i jej wysokość. (Ambrożuk Dorota, Dąbrowski Daniel, Wesołowski Krzysztof, Konwencja o umowie międzynarodowego przewozu drogowego towarów (CMR). Komentarz, LEX 2015). W przypadku skutecznego dowodzenia w procesie sądowym przez osobę uprawnioną wartości towaru przewoźnik może natomiast ponieść surowe konsekwencje braku zastrzeżenia w polisie ubezpieczeniowej odpowiedzialności zakładu ubezpieczeń w zakresie dodatkowych roszczeń objętych art. 24 Konwencji CMR. W takim bowiem wypadku zakład ubezpieczeń odpowiedzialny będzie względem przewoźnika do wartości 8,33 sdr za każdy kilogram brakującej wagi brutto towaru. Przewoźnik zobowiązany zaś będzie do zapłaty odszkodowania odpowiadającego rzeczywistej wartości uszkodzonego lub utraconego towaru. Podkreślić należy, iż sytuacji, w których przewoźnik może ponieść negatywne konsekwencje zdarzeń, które mają miejsce w trakcie wykonywania przewozu jest znacznie więcej. Osobnego omówienia wymagają z całą pewnością okoliczności wydania towaru osobie nieuprawnionej, czynności zabezpieczenia towaru czy wykonywania transportu kabotażowego oraz związane z nimi klauzule umowne.

Za granicą czyhają niespodzianki

Dla firm przewozowych odpowiedzialność cywilna przewoźnika to tylko część potencjalnych roszczeń, które dotykają branżę transportową. Innym znaczącym ryzykiem, z którym musi się liczyć każdy przewoźnik międzynarodowy są szkody z obowiązkowego ubezpieczenia komunikacyjnego posiadaczy pojazdów mechanicznych tzw. OC lub Zielonej Karty (ZK), które mogą powstać za granicą podczas realizacji przewozów. Każdy przewoźnik międzynarodowy zetknął się ze szkodami zagranicznymi z ubezpieczenia OC komunikacyjnego. To nieodłączny element ryzyka użytkowania pojazdów do transportu towarów lub osób. Niestety, nie każdy przedsiębiorca zdaje sobie sprawę ze skali ryzyka. Ciekawe aspekty ubezpieczeniowych pułapek wyjaśnia poniżej Konrad Owsiński, dyrektor ds. underwritingu ubezpieczeń komunikacyjnych w PZU. Wartość szkody W naturalny sposób szkody zagraniczne są postrzegane przez pryzmat doświadczeń, które nabywamy jeżdżąc po polskich drogach. Wydaje się, że szkoda. która powstała za granicą będzie miała takie same konsekwencje jak podobna szkoda, która wydarzyła się w Polsce. – Nic bardziej mylnego – przekonuje Konrad Owsiński, dyrektor ds. underwritingu ubezpieczeń komunikacyjnych w PZU. – Wartość przeciętnej szkody zagranicznej z ubezpieczenia OC jest kilkakrotnie większa niż wartość przeciętnej szkody w Polsce i jej wysokość różni się w poszczególnych krajach. Wynika to z różnego standardu życia, kosztów napraw uszkodzonych pojazdów i odmiennych uregulowań prawnych obowiązujących w poszczególnych krajach. W przypadku roszczeń z ubezpieczenia OC komunikacyjnego zawsze stosuje się prawo kraju, gdzie wystąpił wypadek. Różnice występują także w sumach gwarancyjnych obowiązujących w różnych krajach. W Polsce w zakresie ubezpieczenia OC komunikacyjnego zakład ubezpieczeń odpowiada finansowo za zdarzenie do wysokości 5,21 mln euro – w przypadku szkód osobowych oraz 1,05 mln euro – w przypadku szkód majątkowych, ale w innych krajach może to wyglądać inaczej. W niektórych krajach, jak np. we Francji czy w Wielkiej Brytanii odpowiedzialność za szkody na osobie nie jest limitowana, zatem w ramach polisy wystawionej przez PZU dla polskiego przewoźnika w przypadku szkody na terenie tych krajów PZU odpowiada finansowo za zdarzenie bez określenia górnego limitu odpowiedzialności.

Odmienność przepisów prawnych

Firmy transportowe operujące na trasach międzynarodowych, a tak naprawdę kierowcy muszą się zmierzyć z odmiennością przepisów prawnych i zwyczajów w różnych krajach. Dobrym przykładem jest Wielka Brytania. Najczęstszą przyczyną kolizji w Wielkiej Brytanii z uwagi na ruch lewostronny oraz zasady jest niewłaściwe zachowanie kierowcy na rondzie. Pojazd wjeżdżający na rondo, jeżeli zamierza zjechać z ronda na najbliższym zjeździe, może poruszać się na zewnętrznym pasie ruchu, jednakże kontynuując jazdę na zewnętrznym pasie ruchu ma obowiązek ustąpić pierwszeństwa przejazdu pojazdom opuszczającym rondo z wewnętrznych pasów ruchu. Innym przykładem jest skrzyżowanie typu „T”. Droga biegnąca wzdłuż górnej części „T” ma pierwszeństwo. Kierowca zawsze ma obowiązek zwracać uwagę na znaki drogowe pionowe oraz poziome. W Wielkiej Brytanii możemy zaobserwować namalowane na skrzyżowaniach żółte szachownice, gdzie obowiązuje bezwzględny zakaz stawania nawet tylko krawędzią pojazdu. W przypadku kolizji w Wielkiej Brytanii, jeżeli nie ma relacji niezależnego świadka, odpowiedzialność ustalana jest na podstawie zeznań uczestniczących w zdarzeniu kierowców. Odmiennie niż w Polsce raport policji nie jest podstawą ustalania odpowiedzialności, który z kierowców był sprawcą kolizji. Odpowiedzialność często ustala się na podstawie zgłoszenia szkody jednej ze stron, taka praktyka jest zgodna z brytyjskim orzecznictwem sądowym. To tylko kila przykładów odmienności, z jakimi muszą się mierzyć polscy kierowcy jeżdżący po drogach Wielkiej Brytanii, ale nie wszystkie firmy transportowe wożą towary tak daleko. Innym przykładem jest kraj bliżej leżący Polski – Francja, gdzie np. obowiązują specyficzne zasady ruchu na obwodnicy Paryża. Kierowca musi ustąpić pierwszeństwa przejazdu pojazdom włączającym się do ruchu na obwodnicy. Zasada pierwszeństwa z prawej strony obowiązuje na wszystkich dojazdach i ślimakach prowadzących do obwodnicy. Innym przykładem jest Rondo de Gaulle`a, gdzie jest 12 wjazdów i wiele pasów ruchu bez wyznaczonych linii. Kierowca musi ustąpić pierwszeństwa przejazdu pojazdom wjeżdżającym na rondo. W przypadku kolizji we Francji, jeżeli wystąpi jedynie szkoda majątkowa, odpowiedzialność ustalana jest na podstawie „Wspólnego oświadczenia o zdarzeniu drogowym”, które wypełniają i podpisują kierowcy uczestniczący w kolizji. Spisanie raportu przez policję występuje przeważnie w przypadku zaistnienia szkód osobowych lub przestępstwa karalnego. Kierowca musi zwrócić szczególną uwagę na dokumenty, które podpisuje. Przy braku możliwości rozstrzygnięcia odpowiedzialności za kolizję (np. zeznanie jednego kierowcy przeciw zeznaniu drugiego) stosuje się przepis polegający na wzajemnym uznaniu i zaspokojeniu roszczeń, zatem szkoda obciąża oba pojazdy/ kierowców. Podobnie jest we Włoszech, gdzie generalną zasadą jest domniemanie o współwinie. Policja włoska nie rozstrzyga o odpowiedzialności kierujących za spowodowanie kolizji opisując najczęściej jedynie dynamikę zdarzenia. Często stosowanym rozstrzygnięciem w przypadku sprzecznych zeznań uczestników kolizji jest podział odpowiedzialności 50:50. Kolejnym przykładem odmienności przepisów są Niemcy. Kraj, na terenie którego najczęściej operują polscy przewoźnicy lub przez który przejeżdżają tranzytem dostarczając towar do innego kraju docelowego. Odmiennie niż w Polsce, w Niemczech ubezpieczenie OC obejmuje odpowiedzialność za szkody w środowisku naturalnym, zatem zgodnie z zasadą, że zawsze stosuje się prawo kraju, gdzie nastąpił wypadek polisa wystawiona przez PZU pokrywa także takie zdarzenia na terenie Niemiec. Wszelkie koszty usuwania z powierzchni drogi plam oleju napędowego, benzyny i innych płynów wyciekających z uszkodzonego pojazdu są pokrywane w ramach ubezpieczenia OC. Inaczej także rozkłada się podział odpowiedzialności w przypadku zestawu pojazdów tj. ciągnik plus naczepa. W takim przypadku następuje podział odpowiedzialności 50:50 dla ciągnika i naczepy. Nieznajomość odmienności przepisów prawnych i zwyczajów obowiązujących w różnych krajach powoduje często zaskoczenie właściciela floty, gdy zobaczy na zaświadczeniu szkodowym kwoty odszkodowań wypłaconych przez zakład ubezpieczeń. Kierowcy często twierdzą, że nie byli sprawcami kolizji, ale w wielu krajach mimo to jest im przypisana część szkody.

Wsparcie dla kierowcy przy szkodach zagranicznych

Moment kolizji drogowej to sytuacja stresująca i nieprzyjemna dla każdego kierowcy, a kolizja drogowa za granicą to stres dodatkowy i problemy związane z inną kulturą, innymi przepisami drogowymi, obcym językiem i policją innego kraju oraz obcymi służbami ratunkowymi i porządkowymi. PZU pomaga kierowcom w tej sytuacji oferując specjalną usługę „PZU Wsparcie Prawne za Granicą”, na terenie 37 krajów Europy. Wystarczy, że kierowca zadzwoni pod numer alarmowy PZU, a całą sprawą na bieżąco zajmie się specjalista, który doradzi co należy zrobić, aby uniknąć problemów z miejscową policją, służbami ratunkowymi lub innymi uczestnikami zdarzenia. Pomoże wypełnić dokumenty, poinformuje kierowcę co można podpisać, a czego trzeba unikać i jak sobie z tym poradzić na miejscu zdarzenia, oraz powie jak udokumentować wypadek i zabezpieczyć dowody, aby prawidłowo zgłosić szkodę w PZU i uniknąć nieznanych zagranicznych procedur. Dodatkowo specjalista PZU będzie wsparciem językowym dla kierowcy i w razie potrzeby porozmawia telefonicznie z policją, służbami ratunkowymi, uczestnikami czy świadkami zdarzenia w języku dostosowanym do kraju, gdzie powstało zdarzenie. Aby ograniczyć stres kierowcy związany z kolizją oraz łatwo i sprawnie porozumieć się ze wszystkimi osobami na miejscu zdarzenia pomoc telefoniczna jest udzielana nie tylko w języku dostosowanym do kraju, gdzie powstało zdarzenie, ale także w języku kierowcy tj.: polskim lub rosyjskim, gdyż obecnie ok. 30% kierowców firm transportowych to osoby rosyjskojęzyczne. W przypadku, gdy po kolizji pojazd nie może jechać dalej, specjalista PZU zorganizuje holowanie pojazdu, a jeżeli pojazd będzie ubezpieczony w zakresie auto casco (AC) firma ubezpieczeniowa pokryje także koszty holowania do limitu w wysokości 10% sumy ubezpieczenia AC pojazdu.

Szkodę w innym kraju warto likwidować za granicą

W przypadku, kiedy zdarzy nam się wypadek za granicą lub sprawcą wypadku w Polsce jest kierowca auta zarejestrowanego za granicą warto poważnie zastanowić się nad likwidacją szkody za granicą. Głównym argumentem jest nawet 3-4 krotnie wyższa kwota odszkodowania oraz znacznie krótszy czas rozliczenia szkody (30-45 dni zamiast 90 dni). Zwykle w przypadku szkody poszkodowany zgłasza się do polskiego ubezpieczyciela reprezentującego sprawcę wypadku. Wycena szkody odbywa się wtedy na warunkach polskich i prawie zawsze wykonywana jest przez rzeczoznawcę powoływanego przez towarzystwo ubezpieczeniowe sprawcy. Rzeczoznawca ten z oczywistych powodów działa na rzecz pracodawcy dbając o jego interes a nie o interes poszkodowanego. Oczywiście możemy powołać niezależnego rzeczoznawcę, ale w tym wypadku niewiele się zmieni. Po pierwsze tacy rzeczoznawcy są często zatrudniani przez towarzystwa ubezpieczeniowe i w ich interesie nie jest przygotowanie wyceny korzystnej dla poszkodowanego. Mimo że tym razem to my zlecamy wykonanie wyceny, rzeczoznawca nie będzie się narażał TU, z obawy przed utratą kolejnych zleceń. Towarzystwo ubezpieczeniowe nie musi też uznać takiej wyceny, pod uwagę weźmie ją dopiero sąd. Zgłoszenie szkody w TU w kraju, gdzie zdarzył się wypadek lub jeśli zdarzył się w Polsce, to w kraju rejestracji pojazdu sprawcy będzie dużo korzystniejsze dla poszkodowanego. Po pierwsze do wyceny zawsze zostaną użyte katalogowe ceny nowych oryginalnych części zgodnie z cennikiem lokalnym tego kraju. Po drugie również koszt robocizny zostanie rozliczony według lokalnych stawek godzinowych. Dla przykładu w Polsce godzina pracy mechanika wyceniana jest na około 100 złotych, a w Niemczech ta sama praca wyceniana jest na 100 euro. Te różnice już mają kolosalny wpływ na kwotę odszkodowania, a należy jeszcze podkreślić, że w przypadku zgłoszenia szkody za granicą możemy liczyć na zwrot większości dodatkowych kosztów związanych ze zdarzeniem, takich jak np. wynajęcie auta zastępczego czy koszty przeładunku w przypadku transportu. Różnicą na plus jest również obligatoryjny termin rozliczenia odszkodowania. Polskie TU ma na to 90 dni, w przypadku ubezpieczycieli zagranicznych szkoda zostanie w większości wypadków rozliczona w przeciągu 30 dni, rzadziej 45 dni. Dlaczego więc większość kierowców zgłasza szkody w Polsce, a nie za granicą? Pierwszym i chyba najważniejszym powodem jest brak wiedzy o możliwości zgłoszenia szkody za granicą. Polskie TU informują ubezpieczonych tylko o jednym sposobie zgłaszania szkody, często załączając wręcz instrukcje jak należy to zrobić. Informacja ta prawie zawsze przedstawiana jest tak, żeby kierowcy wydawało się, że ma obowiązek zgłosić szkodę właśnie w określony przez TU sposób, a tak nie jest. Drugim powodem jest bariera językowa. Zwykle zgłoszenia trzeba dokonać w języku obowiązującym w kraju, w którym zgłaszamy szkodę, to samo dotyczy przedkładanych dokumentów. Profika Broker legitymuje się wieloletnim doświadczeniem w likwidacji szkód w Niemczech. Stała współpraca z niemiecką kancelarią prawną, specjalizującą się w obsłudze zdarzeń związanych z wypadkami drogowymi umożliwia szybkie i sprawne przeprowadzenie klienta przez cały proces związany ze zgłoszeniem i rozliczeniem szkody. Firma działa także w innych krajach Unii Europejskiej. Oto przykłady likwidacji szkód za granicą. Podczas pauzy na parkingu doszło do uszkodzenia pojazdu marki DAF. Zestaw sprawcy, który chciał zaparkować na miejscu obok, najechał naczepą na ciągnik poszkodowanego. Odszkodowanie przyznane w tej sprawie to ok. 2000 euro netto. Wycena szkody w Polsce – 2.000 zł netto. W innym zdarzeniu na lewy bok pojazdu najechał z naprzeciwka pojazd sprawcy, uszkadzając przy tym przedni zderzak, lewy błotnik, lewe drzwi oraz listwę progową. Szkoda wyceniona w Niemczech na 6.297,35 EUR netto. W Polsce ok. 4.000 zł netto. Z kolei w zestaw (ciągnik + naczepa) uderzył jadący z naprzeciwka samochód. Uszkodzona została lewa strona ciągnika oraz naczepy. Odszkodowanie przyznane w tej sprawie to ok 17,5 tys. euro netto. Wyliczone odszkodowanie w Polsce to ok. 32 tys. zł netto. Inna szkoda powstała podczas załadunku: kierowca wózka widłowego zahaczył o otwarte drzwi, czym spowodował problemy z otwieraniem i zamykaniem ich. Szkoda wyliczona w Niemczech to 1.911,82 EUR netto. Szkoda w Polsce - ok. 2.200 zł.

Beata Jurkowska,

Profika Broker Sp. z o.o.